Compartilhar notícia

São Paulo – Com opções para o pequeno investidor, bancos e corretoras vêm ampliando o espaço nas prateleiras para os fundos ESG, que investem em empresas seguidoras de boas práticas ambientais, sociais e de governança corporativa.

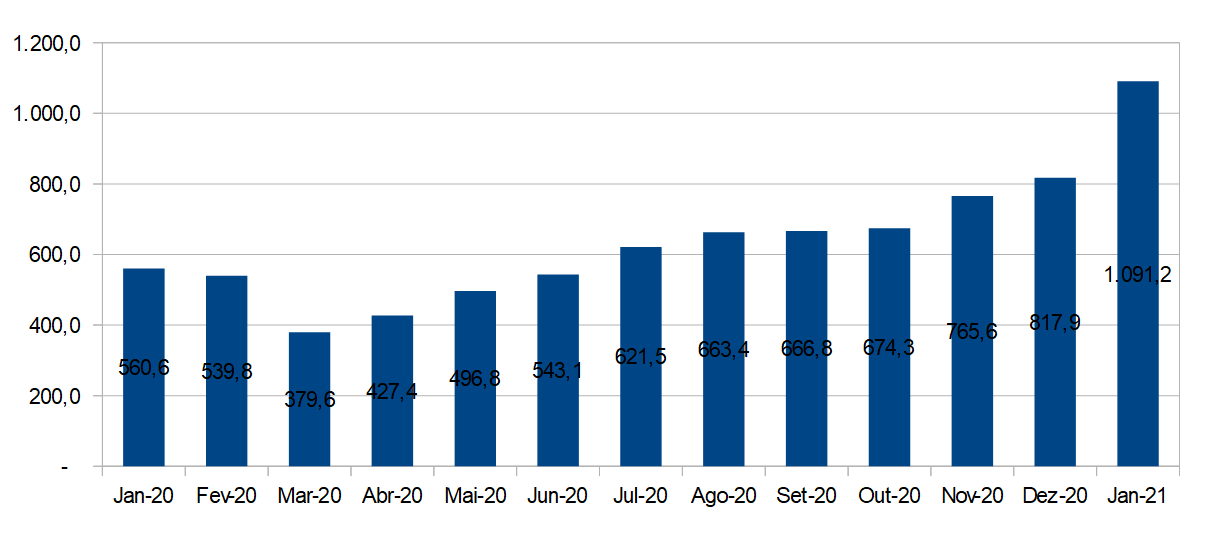

Segundos dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) mostram que o patrimônio líquido dos fundos de ações de Sustentabilidade/Governança cresceu 45,9% em 2020, somando R$ 817,9 milhões em dezembro. Em janeiro, esse número chegou a R$ 1,1 bilhão — valor ainda pequeno em uma indústria que acumula R$ 6 trilhões de patrimônio líquido.

“Aqui, a demanda é mais recente. O conceito não é novo, mas não havia demanda. Há produtos voltados para ESG há mais de uma década. Só que nos dois últimos anos, o patrimônio desses fundos começou a aumentar”, afirma Liao Yu Chieh, educador financeiro do C6 Bank, que passou a oferecer na plataforma quatro fundos do tipo.

Patrimônio líquido dos fundos de Ações Sustentabilidade/Governança, em R$ milhões

Cunhado em 2004 em uma publicação do Pacto Global da Organização das Nações Unidas (ONU) em parceria com o Banco Mundial, chamada Who Cares Wins, o termo ESG (environmental, social and corporate governance, em inglês) surgiu de uma provocação do secretário-geral da ONU, Kofi Annan, a CEOs sobre como integrar fatores sociais, ambientais e de governança no mercado de capitais.

Um dos impulsionadores da temática tem sido a BlackRock. No início de 2020, o CEO da maior gestora de investimentos do mundo, Larry Fink, anunciou que a sustentabilidade seria critério decisivo na alocação de recursos.

“Quando falamos de ESG, a governança talvez seja a pauta mais consolidada no mercado financeiro, mas nos tempos recentes tem se cobrado mais das empresas iniciativas tanto na área ambiental como social. Nesse sentido, podemos dizer que o ativismo dos investidores aumentou mais com relação a demandas nessas áreas”, afirma Claudia Yoshinaga, coordenadora do Centro de Estudos em Finanças da FGV.

No Brasil, bancos e corretoras têm se movimentado para acompanhar a onda, a remodelação de produtos e lançamentos de mais fundos sustentáveis.

No fim de setembro, a Santander Asset Management, por exemplo, relançou o fundo Ethical, um dos pioneiros na temática sustentável. O fundo foi criado em 2001 pelo então Banco Real, que foi adquirido pelo Santander, e agora aparece remodelado com critérios ESG. Também em 2020, a XP Investimentos passou a oferecer os primeiros produtos na linha.

Greenwashing

Para pequenos investidores “ativistas”, a escolha do fundo exige cuidados e pesquisa, alerta a professora da FGV. O maior receio dela é o chamado greenwashing (lavagem verde, em tradução livre), práticas do mercado nas quais as empresas afirmam ter valores socioambientais, mas na verdade não passa de uma estratégia de marketing.

“O ESG abrange três vertentes diferentes entre si, embora exista um pano de fundo de sustentabilidade em tudo. Há empresa que é correta na esfera ambiental, social e de governança? Existe uma dificuldade muito grande em dizer o que é uma empresa ESG. Há rankings, por exemplo, que colocam a Vale como uma empresa ESG, o que não necessariamente vai ser algo com que os investidores estariam de acordo”, explica.

Segundo Chieh, do C6 Bank, não há um critério único para escolha pelo gestor das empresas que vão compor a carteira. Há gestores que podem investir, exemplifica Chieh, em companhias de petróleo com boas práticas de governança. “Outros já cortam o setor de cara”, diz.

Em geral, completa, esses fundos barram setores clássicos, como fumo e fabricantes de armas. “Isso é meio padrão, mas tirando esses muito claros, alguns cortam e outros não bebidas alcoólicas.”

Uma das principais bússolas do mercado no assunto é o Índice de Sustentabilidade Empresarial (ISE), criado em 2005 pela Bolsa de Valores de São Paulo, a B3. A lista reúne 46 ações de 39 companhias pertencentes a 15 setores, como Natura, Cielo, Klabin e Renner. O ISE da B3 é usado como referência para fundos oferecidos, por exemplo, pelo Banco do Brasil e Itaú.

Em setembro de 2020, a B3 e a S&P Dow Jones lançaram ainda o índice S&P/B3 Brasil ESG, com 96 empresas. O indexador usa critérios baseados em práticas ESG para selecionar empresas brasileiras para a carteira.

Nesse contexto, a recomendação dos especialistas é que o investidor busque o máximo de informações sobre o fundo. “Acho que tem que tomar um pouco de cuidado nessa fase inicial, há margem para oportunismo. Uma coisa que é possível fazer é olhar o que esses fundos têm dentro e ver se de alguma maneira se alinham com suas preferências e crenças como investidor”, diz Claudia, da FGV.

“O investidor tem que entender a política de investimento daquele fundo”, acrescenta Chieh.

Para isso, diz George Sales, professor de finanças e mercados da Fipecafi, é preciso ler o prospecto do fundo. “Isso deveria ser preocupação de qualquer cotista e a gente sabe que a maioria não lê”, afirma.

O prospecto mostrará ao cotista o que o gestor vai fazer, comprar e vender. Segundo Sales, o fundo pode se reservar o direito de não divulgar, por um período, as ações que adquiriu para não ser copiado pelo concorrente.

“Tem um período de sigilo para divulgar a estratégia da carteira, mas as regras macro de funcionamento estarão lá. Se ele se compromete a não adquirir debêntures de uma madeireira que não seja homologada e registrada, o cara não pode comprar”, explica.

Promessa de maior retorno

A tese defendida pelo mercado financeiro é de que as empresas que seguem práticas de sustentabilidade tendem a dar maior retorno. Segundo dados divulgados pela B3, de 2005 a novembro de 2020, o ISE teve valorização de 294,73%, enquanto o Ibovespa teve alta de 245,06%. No período, o indicador de sustentabilidade também teve volatilidade de 25,62%, contra 28,1% do Ibovespa.

“A primeira coisa que o investidor que decide comprar qualquer produto ESG precisa ter clareza é que não está fazendo filantropia. Ele não está doando dinheiro para o fundo fazer ações sustentáveis. A tese desse investimento é que empresas que têm essa preocupação são bem geridas e responsáveis. Com isso, tendem a render melhor no longo prazo”, afirma Chieh.

Para a professora da FGV, porém, é difícil avaliar se esse tipo de fundo é um bom investimento porque ainda há divergência sobre o que é uma empresa boa ou ruim. “Talvez a gente não consiga dizer tão rápido se essas empresas trazem mais retorno. Mas, pela lógica, é um tipo de empresa que vai perseverar. Não vai sobreviver no longo prazo uma empresa que não se preocupe com práticas sustentáveis”, pondera.

Sales, da Fipecafi, avalia que, no longo prazo, empresas com altos critérios de governança, responsabilidade social e ambiental tendem a ter performance melhor. “Em geral, a tendência é chegarem ao futuro com menos variações que as outras, não quer dizer com mais ou menos rentabilidade. Seria uma forma de minimizar o risco de grande variações”, diz o professor.

O investidor também deve lembrar que fundos de ações são de renda variável, recomendado para quem está disposto a assumir riscos e pensa no longo prazo. Quem precisa do dinheiro para o curto prazo não deve aplicar nesse tipo de produto. “É mais um tipo de fundo de ação. Então, todas as recomendações para os fundos de ação valem para esses fundos”, afirma Chieh.

Sales reforça ainda: “rentabilidade passada não é garantia de rentabilidade futura”. “Se você pegar um fundo que subiu 30%, não quer dizer que no próximo ano vai subir 30%. Pode cair 10%.”

Chieh lembra que os fundos de ações não são os únicos meios para investir em empresas ESG. No caso dos fundos, há várias categorias, da renda fixa aos multimercados. “Você pode também comprar ação direto da Bolsa e há vários outros produtos para investir em empresas ESG.”